Khi sử dụng thẻ tín dụng, chủ thẻ thường quan tâm tới lợi ích của thẻ tín dụng mà quên mất đến lãi suất và phí thanh toán trễ hạn của thẻ. Chính điều này đã làm số dư nợ thẻ tín dụng tăng lên. Nhiều khách hàng đã mất một số “tiền oan” khi thanh toán dư nợ thẻ tín dụng cho ngân hàng. Vậy ta cần nắm được những điều gì trước khi sử dụng thẻ tín dụng?

Dư nợ thẻ tín dụng là gì?

Dư nợ thẻ tín dụng là số tiền mà các chủ thẻ tín dụng đang nợ ngân hàng khi dùng thẻ để thanh toán hay rút tiền mặt.

Bản chất của thẻ tín dụng là chi trước – trả sau. Ngân hàng sẽ cấp một số tiền trong hạn mức của thẻ cho phép bạn sử dụng trước và phải trả lại vào ngày đến hạn thanh toán hàng tháng. Vì thế, có thể hiểu số tiền chi tiêu bằng thẻ, lãi suất và phí (nếu có) là số dư nợ thẻ tín dụng mà chủ thẻ phải trả cho ngân hàng.

I. Phân loại dư nợ thẻ tín dụng

Theo phân loại trên CIC – Trung Tâm Thông Tin Tín Dụng Quốc Gia Việt Nam, dư nợ thẻ tín dụng gồm có 5 nhóm chính.

1. Dư nợ đủ tiêu chuẩn

– Là các khoản nợ có khả năng thu hồi cả gốc và lãi đúng thời hạn

– Các khoản nợ trong hạn

– Các khoản nợ quá hạn dưới 10 ngày

2. Dư nợ cần chú ý

– Các khoản nợ quá hạn từ 10 ngày đến dưới 30 ngày

– Các khoản nợ cơ cấu lại thời gian trả nợ lần đầu tiên

3. Dư nợ dưới tiêu chuẩn

– Các khoản nợ quá hạn từ 30 ngày đến 90 ngày

-Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn dưới 30 ngày theo thời hạn trả nợ đã được cơ cấu lại lần đầu.

-Các khoản nợ được miễn hoặc giảm lãi do khách hàng không đủ khả năng trả lãi đầy đủ theo hợp đồng tín dụng

4. Dư nợ có nghi ngờ

– Các khoản nợ quá hạn từ 90 ngày đến dưới 180 ngày

– Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 30 ngày đến dưới 90 ngày theo thời hạn trả nợ đã được cơ cấu lại lần đầu.

– Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ hai.

5. Dư nợ có nguy cơ mất vốn

– Các khoản nợ quá hạn từ 180 ngày trở lên

– Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 90 ngày trở lên theo thời hạn trả nợ đã được cơ cấu lại lần đầu

– Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ hai quá hạn theo thời hạn trả nợ được cơ cấu lại lần thứ hai;

– Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ ba trở lên, kể cả chưa bị quá hạn hoặc đã quá hạn.

Đặc biệt, nếu khách hàng rơi vào nhóm dư nợ dưới tiêu chuẩn, dư nợ có nghi ngờ và dư nợ có nguy cơ mất vốn sẽ rất khó có thẻ vay tín dụng ở bất kỳ ngân hàng nào.

Vì thế chủ thẻ cần có kế hoạch thanh toán đủ dư nợ trước hoặc đúng hạn để tránh tình trạng phát sinh lãi và phí thanh toán trễ hạn thẻ tín dụng.

II. Cách thanh toán dư nợ thẻ tín dụng

Có 3 cách thanh toán dư nợ thẻ tín dụng được áp dụng hiện nay là nộp tiền mặt, ghi nợ tự động và thanh toán chuyển khoản từ tài khoản ngân qua thẻ tín dụng bằng Internet Banking

Nộp tiền mặt

Đây là cách đơn giản nhất và thông dụng nhất mà nhiều khách hàng lựa chọn. Với cách này, chủ thẻ chỉ cần đến trực tiếp tại quầy giao dịch của chi nhánh ngân hàng mở thẻ, xuất trình giấy tờ và yêu cầu thanh toán dư nợ trên thẻ tín dụng. Sau khi nhân viên giao dịch kiểm tra thông tin và báo số tiền, chủ thẻ thanh toán xong, hoàn thành quá trình thanh toán dư nợ.

Ghi nợ tự động

Là giải pháp giúp tiết kiệm thời gian và gia tăng sự thuận tiện cho khách hàng. Hàng tháng ngân hàng sẽ tự động trích một khoản tiền trong tài khoản (khoản tiền này do chủ thẻ chỉ định trước) để thanh toán dư nợ tín dụng cho chủ thẻ. Tuy nhiên, để sử dụng hình thức thanh toán này, chủ thẻ cần đến chi nhánh ngân hàng mở thẻ để đăng ký dịch vụ.

Thanh toán chuyển khoản từ tài khoản thanh toán qua Internet Banking

Đây là hình thức thanh toán vô cùng nhanh chóng và tiện lợi, bạn chỉ cần đăng nhập ngân hàng điện tử. Trên thanh Menu thanh toán, bạn click vào và chọn thanh toán thẻ tín dụng. Tại đây bạn chỉ cần nhập số thẻ tín dụng, số tiền cần thanh toán và vài bước xác thực OTP là bạn đã thanh toán dư nợ tín dụng thành công .

III. Một số lưu ý khi thanh toán dư nợ thẻ tín dụng

Để tránh mất những khoản “tiền oan” không đáng có, Bạn cần chú ý một số điểm sau:

Lựa chọn lãi suất quá hạn thẻ ưu đãi phù hợp

Mỗi ngân hàng có một quy định riêng về lãi suất thẻ tín dụng. Vì thế, khi quyết định đăng ký mở thẻ bạn nên chọn ngân hàng hoặc dòng thẻ có lãi suất quá hạn thẻ ưu đãi thấp nhất.

Hạn chế rút tiền mặt từ thẻ tín dụng

Việc rút tiền mặt từ thẻ tín dụng là điều ngân hàng không khuyến khích. Bởi khi rút tiền mặt, khách hàng sẽ phải chịu thêm phí rút tiền và lãi suất rút tiền do ngân hàng phát hành thẻ quy định.

Chi tiêu hợp lý trong mức có thể chi trả được

Trước khi mua một món đồ nào đó, bạn hãy cân nhắc trong tương lai có khả năng thanh toán hay không. Ngoài ra, nếu chưa trả đủ nợ thẻ tín dụng của kỳ trước bạn nên hạn chế mua sắm, chi tiêu bằng thẻ tín dụng trong kỳ, nếu không số nợ của bạn ngày càng cao.

Bên cạnh đó, bạn có thể tận dụng các chương trình trả góp 0% lãi suất để kéo dài thời gian trả nợ cho các khoản chi tiêu lớn nhằm giảm tải dư nợ thẻ tín dụng. Thông thường chương trình trả góp đều có giới hạn về thời gian và đối tác, sản phẩm dịch vụ. Ví dụ như với ngân hàng Quốc Tế VIB, chương trình trả góp 0% được áp dụng cho các sản phẩm của đối tác liên kết với kỳ hạn trả góp cố định 3, 6, 9 và 12 tháng. Ngoài ra, chương trình trả góp 1% lãi suất/tháng áp dụng tại bất kỳ địa điểm nào với kỳ hạn trả góp 3, 6, 9, 12 tháng khi chủ thẻ tín dụng thực hiện bất kỳ giao dịch chi tiêu từ 6 triệu VNĐ.

Dùng thẻ tín dụng có kỳ hạn miễn lãi dài

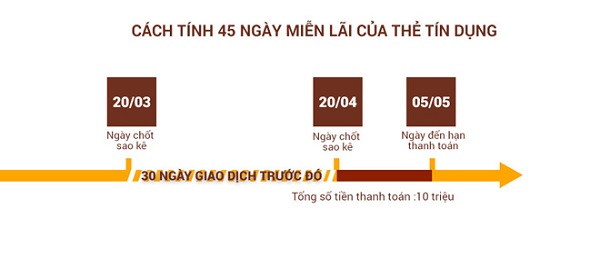

Để tối ưu thời gian sử dụng vốn ngân hàng không trả lãi, khách hàng có thể chọn các dòng thẻ tín dụng có kỳ hạn miễn lãi dài. Hiện nay trên thị trường các dòng thẻ đều có thời hạn miễn lãi là 45 – 60 ngày.

Thanh toán dư nợ tín dụng đúng hạn

Đương nhiên cuối cùng quan trọng nhất vẫn là có vay có trả. Ngày đến hạn thanh toán là ngày chậm nhất mà khách hàng nên thanh toán dư nợ tín dụng cho ngân hàng để được hưởng ưu đãi miễn lãi và không cần phải chịu phí thanh toán trễ hạn. Thời điểm ngân hàng xác nhận chủ thẻ đã thanh toán là thời điểm ngân hàng nhận được tiền, chính điều này dẫn đến nhầm lẫn dẫn đến thanh toán trễ hạn và phải chịu phí.

Để tránh tình trạng này, khách hàng nên thanh toán dư nợ thẻ tín dụng trước vài ngày làm việc so với ngày đến hạn thanh toán. Chỉ cần thanh toán dư nợ thẻ tín dụng đầy đủ và đúng hạn, khách hàng vừa tận hưởng tích điểm cho chi tiêu vừa hưởng khuyến mãi giảm giá mà không phải trả lãi khi sử dụng tiền ngân hàng để chi tiêu trước rồi thanh toán sau.

Hiện nay vì tiền phí khi thanh toán dư nợ tín dụng và đáo hạn tín dụng của các ngân hàng rất cao nên các đơn vị như Rút Đáo Hạn Thẻ có thể giúp bạn rút tiền đáo hạn trong thẻ tín dụng

Đến với Rút Đáo Hạn Thẻ bạn sẽ nhận được các ưu đãi như:

• Phí rút thấp nhất với dịch vụ rút tiền thẻ tín dụng giá rẻ tại Hà Nội chỉ từ 1,3% và không phát sinh phụ phí.

• Rút 100% hạn mức trong thẻ của bạn.

• Được đảm bảo tất cả các quyền lợi của bạn: miễn lãi 45 ngày tiếp theo, nhận các chương trình khuyến mãi theo chính sách của ngân hàng.

• Giao dịch thật nên mức hoàn tiền cho bạn sẽ cao hơn.

• Giao dịch chuyên nghiệp, nhanh chóng và an toàn. Bạn sẽ chỉ phải mất 5-15 phút để nhân viên của chúng tôi thao tác và hoàn tiền về tài khoản cho bạn.

Bạn sẽ được tư vấn miễn phí cách dùng thẻ và các mẹo để có lợi nhất, được hỗ trợ mở thêm thẻ mới nếu có nhu cầu. Chúng tôi sẽ căn cứ vào loại thẻ của bạn để quẹt thẻ tín dụng qua các pos phù hợp, sao cho thẻ của bạn có điểm tín dụng cao nhất và lịch sử giao dịch trên thẻ của bạn đẹp nhất.

Kết luận

Thẻ tín dụng là phương thức thanh toán với nhiều lợi ích thiết thực cho người dùng thời đại 4.0 hiện nay. Tuy nhiên nó có thể làm bạn trở nên “con nợ” bất cứ lúc nào nếu như không nắm rõ kế hoạch chi tiêu hợp lý và thanh toán đúng hạn. Vì thế, chủ thẻ cần nắm rõ các quy tắc, cách sử dụng, biểu phí cũng như các chương trình ưu đãi khuyến mãi của thẻ tín dụng để tránh phát sinh các chi phí không mong muốn.